Obwohl das Vereinigte Königreich den Euro nicht eingeführt hat, wird der bevorstehende Brexit neben den Folgen für die gesamte Europäische Union auch Konsequenzen für die Währungsintegration haben. Der Austritt Großbritanniens aus der EU wird bei den »Euro-outs«, also den acht Mitgliedstaaten, die den Euro nicht eingeführt haben, die Befürchtung verstärken, dass sich ihr Einfluss auf den Willensbildungsprozess in der Union in Zukunft verringert. Diese Sorge hat zur Bildung einer neuen Koalition von Staaten geführt, die die Interessen der nördlichen Euro-Mitglieder und einiger Länder außerhalb der Eurozone vereint. Zwar ist die Debatte über eine Erweiterung der Eurozone gegenwärtig abgeflaut. Der »Brexit-Moment« könnte jedoch Auslöser einer neuen Dynamik und Treiber sein für eine Ausdehnung der Eurozone oder eine Stärkung der Verbindung einiger Nicht-Euro-Staaten mit der Bankenunion.

Die acht Euro-outs (Bulgarien, Dänemark, Kroatien, Polen, Rumänien, Schweden, Tschechien, Ungarn) sind eine heterogene Gruppe von Staaten, die sehr unterschiedlichen Wirtschaftsmodellen folgen und auf verschiedenen Stufen der ökonomischen Entwicklung stehen. So ist beispielsweise das Bruttoinlandsprodukt (BIP) pro Kopf in Dänemark sieben Mal höher als das in Bulgarien. Eine erhebliche Disparität ist auch in puncto Wettbewerbsfähigkeit der Nicht-Euro-Staaten zu beobachten. Dem Global Competitiveness Report 2018 zufolge gehören Schweden und Dänemark, beide Euro-outs, zu den weltweit wettbewerbsfähigsten Staaten. Sie belegen den 9. und 10. Platz im Ranking. Die anderen Nicht-Euro-Staaten, die von politischer Instabilität und institutioneller Schwäche gekennzeichnet sind, stützen ihre Wettbewerbsfähigkeit immer noch auf niedrige Löhne. Auch bei der Größe und Bedeutung des Finanzsektors für die Wirtschaft tun sich innerhalb der Gruppe große Unterschiede auf. Der Anteil der Vermögenswerte des Bankensektors am BIP ist in Dänemark drei Mal höher als in Polen. Während der globalen Finanzkrise standen die mittel- und osteuropäischen Länder vor immensen Herausforderungen, da sich ihr Bankensektor zu großen Teilen im Besitz ausländischer Bankengruppen befindet. Dies bedeutete für die nationalen Bankenaufsichtsbehörden, dass sie ihren Kontrollaufgaben nur in begrenztem Umfang nachkommen konnten. All diese ungleichen Voraussetzungen führen dazu, dass die Nicht-Euro-Staaten im Hinblick auf die europäische finanzpolitische Gesetzgebung ganz individuelle Prioritäten setzen.

Der Umstand, dass die Euro-outs in unterschiedlichen Stadien der ökonomischen Entwicklung stecken, wirkt sich auf die Dynamik des Wirtschaftswachstums dieser Länder aus. Die weniger entwickelten unter ihnen erzielen aufgrund des Aufholeffekts häufig höhere Wachstumsraten. Abgesehen von Schweden und Dänemark, deren Wirtschaftswachstum 2017 leicht unter dem Durchschnitt des Euroraums (2,4%) lag, wuchsen deshalb die Volkswirtschaften jener EU-Mitglieder außerhalb des Euro-Währungsgebiets, die wirtschaftlich weniger entwickelt sind, erheblich schneller.

Ihr Verhältnis zum Euro und zur Eurozone gestalten die Euro-outs ebenfalls unterschiedlich. Die meisten von ihnen verfolgen eine unabhängige Geldpolitik. Dänemark ist seit 1999 Mitglied des Wechselkursmechanismus 2 (Exchange Rate Mechanism 2, ERM 2). Die dänische Krone ist dadurch an den Euro gekoppelt. Schon zuvor war sie, ab 1982, an die D-Mark gebunden. Nach dem Brexit wird Dänemark der einzige Staat sein, der eine Opt-out-Klausel für die Währungsintegration hat. Alle anderen EU-Länder sind vertraglich verpflichtet, den Euro einzuführen, sobald sie die Konvergenzkriterien erfüllen. Im Fall Dänemarks wurde die Ausstiegsklausel vereinbart, nachdem dort die Volksabstimmung über den Vertrag von Maastricht im Jahr 1992 gescheitert und in einem weiteren Referendum im Jahr 2000 auch die Einführung des Euro abgelehnt worden war.

Der bulgarische Lew ist im Rahmen einer Currency-Board-Regelung mit einem festen Kurs an den Euro gekoppelt. Rumänien und Kroatien unterhalten Wechselkursregime mit einem kontrollierten variablen Wechselkurs gegenüber dem Euro. Sehr speziell ist vor allem Kroatiens Verhältnis zur Gemeinschaftswährung. Die Wirtschaft des Landes ist weitgehend »euroisiert«. So laufen etwa 75 Prozent der Anlagen und 67 Prozent der Verbindlichkeiten auf Euro.

Alle Länder der Gruppe sind offene Volkswirtschaften, die Interesse an der Vertiefung des Binnenmarkts haben. Außerdem fordern diese Staaten, dass der Euroraum neuen Mitgliedern offenstehen solle. Zugleich ist ihnen an der Integrität des Euro-Währungsgebiets gelegen, auch wenn sie die dafür notwendigen Stabilisierungskosten nicht tragen wollen. Die ungleichen ökonomischen Bedingungen in den Nicht-Euro-Staaten und ihre unterschiedlichen Beziehungen zum Euro und zur Eurozone machen es den Euro-outs schwer, innerhalb der EU politisch miteinander zu kooperieren. Für diese Unionsmitglieder erhöht sich damit das Risiko, nach einem Brexit an Einfluss innerhalb der Gemeinschaft einzubüßen.

Die rechnerische Übermacht der Eurozone in der EU

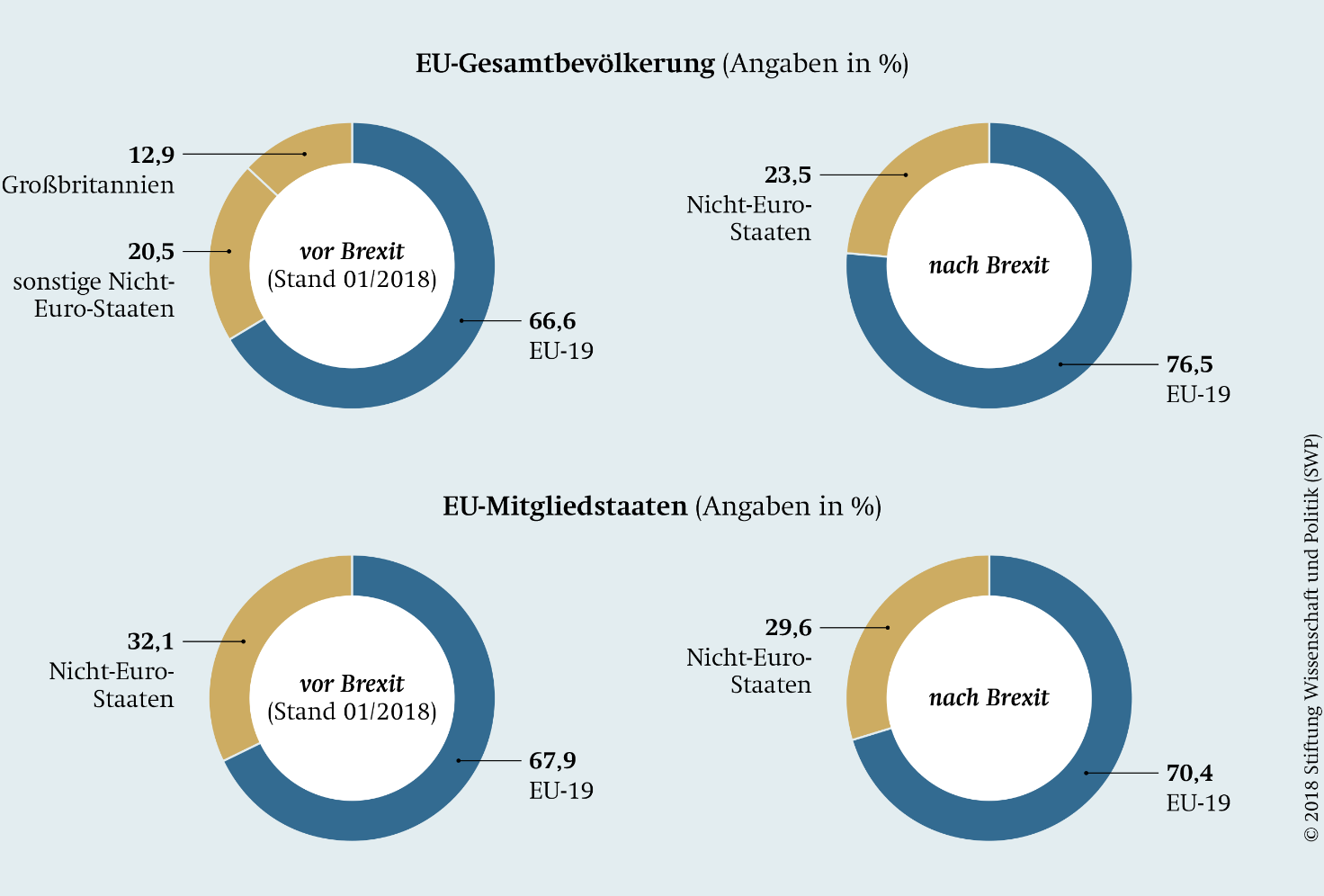

Für die Euro-outs bedeutet der Austritt Großbritanniens eine machtpolitische Verschiebung innerhalb der EU. Das Ausscheiden eines der größten Mitgliedsländer aus der Union wird gleichzeitig das Ausscheiden eines gewichtigen Nicht-Euro-Staates aus den europäischen Entscheidungsfindungsprozessen sein. Für einige Staaten und Staatengruppen wird damit ein Zugewinn an Stimmgewicht im Rat verbunden sein. Die grundlegende Veränderung wird durch den Wegfall von rund 13 Prozent der Gesamtbevölkerung der EU bewirkt. Etwa 80 Prozent der Rechtsvorschriften, die der Rat der Europäischen Union abzusegnen hat, unterliegen dem Verfahren der doppelten qualifizierten Mehrheit. Ein Gesetzesvorhaben muss, um verabschiedet zu werden, demnach sowohl insgesamt mindestens 65 Prozent der EU-Bevölkerung als auch 55 Prozent der EU-Staaten hinter sich vereinen. Durch den Wegfall Großbritanniens und seiner Bevölkerung aus der Berechnung der doppelten qualifizierten Mehrheit erhöht sich der Bevölkerungsanteil der Eurozonen-Mitglieder im Vergleich zur gesamten EU. Die EU-19 werden nach dem Brexit 70,4 Prozent der Mitgliedstaaten und 76,5 Prozent der Unionsbevölkerung repräsentieren

(siehe Grafik). Die sogenannte› »Sperrminorität«, mit der ein Gesetzesentwurf, der per doppelter qualifizierter Mehrheit beschlossen werden muss, blockiert werden kann, wird dadurch für die Euro-outs schwieriger zu erreichen sein. In Artikel 238(3)a AEUV ist festgelegt, dass eine Koalition aus vier Staaten, die gemeinsam mindestens 35 Prozent der Bevölkerung der EU vertreten, ein Gesetzesvorhaben abschmettern kann. Vor dem Brexit war es schon sehr kompliziert, diese Sperrminorität zusammenzubekommen; nach dem Brexit dürfte es unmöglich sein, eine geschlossen auftretende Eurozone im Rat zu überstimmen.

Die Auswirkungen dieser rechnerischen Dominanz der Länder des Euro-Währungsgebiets bei den Abstimmungsverfahren im EU-Rat werden begrenzt sein, wenn das Gremium an seiner Tendenz festhält, Entscheidungen im Konsens zu treffen. Auch im Hinblick auf jene Bereiche des Binnenmarkts, zu denen Beschlüsse nur qua Einstimmigkeit im Rat gefasst werden dürfen (zum Beispiel EU-Finanzen oder Rechtsvorschriften im Bereich soziale Sicherheit und Sozialschutz), wird der Brexit nur eine untergeordnete Bedeutung haben. Jedoch verstärkt die zu erwartende rechnerische Übermacht der EU‑19 bei den übrigen Mitgliedstaaten die Sorge vor einer Verringerung ihres Einflusses auf die Entscheidungsfindung in der Union.

Obwohl es zurzeit zwischen der EU‑19 und der EU‑8 nur wenig Potential für Interessenkonflikte gibt, könnten im Zuge der weiteren Integration, insbesondere im Bereich der Finanzmarktintegration, immer häufiger Dissense auftreten. Dass solche Konflikte zwischen den Euro-ins und Euro-outs aufbrechen können, hat sich zu Beginn der Planung der Bankenunion im Jahr 2012 gezeigt. Insbesondere das Vereinigte Königreich befürchtete, dass in der Europäischen Bankenaufsichtsbehörde (EBA), die für die Festlegung gemeinsamer Aufsichtsstandards im Bankensektor des Binnenmarkts zuständig ist, die Interessen der EU‑19 überwiegen würden. Auf Druck Londons wurde deshalb für die EBA ein spezielles Abstimmungsverfahren vereinbart: Für einen Beschluss des Aufsichtsgremiums ist demnach eine doppelte einfache Mehrheit der EU-Staaten innerhalb und außerhalb des Euroraums erforderlich. Der Austritt Großbritanniens aus der EU wird daher wahrscheinlich die Verhandlungsposition der EU-8 in der EBA schwächen. Außerdem wird das System der doppelten Mehrheit in der EBA nicht mehr genutzt, sobald mindestens drei der Euro-outs am Einheitlichen Aufsichtsmechanismus (SSM) der Bankenunion teilnehmen.

Die Präsenz des Vereinigten Königreichs in der EU hat sich aber nicht nur formal beim Ausspielen seines Stimmgewichts in legislativen Prozessen niedergeschlagen, sondern sich auch auf informeller Ebene bemerkbar gemacht. Großbritannien hat viele Kanäle genutzt, um seine wirtschaftlichen und politischen Interessen in der EU zu wahren. Es nahm immer starken Einfluss auf die Gesetzgebung im Bereich des Binnenmarkts, indem es beispielsweise die betreffenden Schlüsselpositionen in den EU-Institutionen für britische Experten sicherte. Außerdem hat London die Vertiefung des Binnenmarkts in den Bereichen Dienstleistungen, Digitalisierung und Energie nachdrücklich befürwortet, eine Haltung, die der aller EU-Mitglieder außerhalb des Euro entsprach, insbesondere der zentral-und osteuropäischen Staaten. Andererseits war die Kritik an einer der Grundlagen des Binnenmarkts, nämlich der Freizügigkeit von Personen, insbesondere aus den neuen Mitgliedstaaten, ein Kernthema der Debatte über den Brexit in Großbritannien.

Und noch in einer anderen Weise wird der Austritt des Vereinigten Königreichs möglicherweise Folgen haben. Eventuell wird er das deutsch-französische Duo stärken. Für gewisse kleinere Staaten könnte eine solche Entwicklung ein Problem darstellen, da die großen Euro-Staaten durch die Besetzung der Schlüsselpositionen in der EU schon jetzt einen größeren Einfluss auf die Entscheidungsfindung und das Agenda-Setting haben.

Euro-outs und EU-Koalitionen

Die Stimmrechtsverschiebung im Gesamtgefüge des EU-Rates wird sich nicht auf die Dynamik innerhalb der Eurogruppe niederschlagen. Ob die rechnerische Übermacht im Rat zu einer Dominanz der Eurozone im Gesetzgebungs- und Agenda-Setting-Prozess der EU führt, wird sehr davon abhängen, wie gefestigt die Interessengemeinschaft der Euro-Staaten ist. Zwar sind die Mitglieder der Währungsunion in vielerlei Hinsicht eng miteinander verbunden, ihre Positionen und ihr Gewicht in der europäischen Politik variieren jedoch stark.

Innerhalb der Eurozone lassen sich unterschiedliche Spaltungen in Staatengruppen identifizieren. Ein Lager umfasst die Staaten, die ihren Fokus auf eine Flexibilisierung der Haushaltspolitik, auf Vergemeinschaftung der Risiken und eine nachdrücklichere Unterstützung nationaler Reformen von europäischer Seite legen. Zu dieser Gruppe zählen vor allem die südlichen Mitglieder des Euroraums wie Frankreich, Italien, Griechenland, Spanien, Portugal, Zypern und Malta. Vertreter dieser Länder treffen sich regelmäßig auf informellen Süd-EU-Gipfeln.

Ihr gegenüber steht die Gruppe jener Staaten, die in der Wirtschaftspolitik primär auf Eigenverantwortung setzen und auf die Befolgung der Fiskalregeln pochen. Zu diesem Lager rechnen sich Deutschland, die Niederlande, Finnland, Österreich und einige andere Staaten wie die Slowakei und die baltischen Länder. Die politischen Bemühungen dieser Gruppe konzentrieren sich auf die Einhaltung von Haushaltsdisziplin, Risikoreduzierung, die striktere Umsetzung von Regeln und das Vorantreiben struktureller Reformen. Die zwei Lager vertreten gegensätzliche Standpunkte in Bezug auf die zukünftige Gestaltung der Eurozone.

Einige Staaten der zweiten Gruppe haben sich Ende 2017 auf Initiative der Niederlande und Irlands in einem neuen Format zusammengefunden. Die aus acht Ländern bestehende Allianz, zu der neben den Euro-Staaten Estland, Finnland, Irland, Lettland, Litauen und den Niederlanden auch die zwei Euro-outs Dänemark und Schweden gehören, gab sich später den Namen »New Hanseatic League« und erklärte in einem Statement am 6. März 2018, dass sie dafür eintrete, die Währungsunion als ein inklusives Format zu erhalten, das auch für Nicht-Euro-Staaten offen ist. Die Gruppe stehe für die Einhaltung der gemeinsamen Regeln und für wirtschaftspolitische Selbstverantwortung der Eurozonen-Mitglieder. Das Projekt Bankenunion solle – unter der Voraussetzung einer ausreichenden Risikoreduzierung im Bankensektor – vollständig verwirklicht und der Europäische Stabilitätsmechanismus (ESM) gestärkt und in einen Europäischen Währungsfonds überführt werden. Diese Institution solle jedoch ihren zwischenstaatlichen Charakter behalten. Das neue Bündnis, das sich zunehmend formalisiert, könnte auf Ratsebene wirksam werden und dort nicht nur versuchen, Vorschläge der restlichen Euro-Staaten zu stoppen, sondern auch auf eine Eindämmung der deutsch-französischen Dominanz hinarbeiten. Im Juni protestierten die Niederlande als informeller Sprecher der Gruppe gegen den französisch-deutschen Vorschlag, ein Eurozonenbudget einzurichten.

Die Vertiefung des Binnenmarkts und insbesondere eine stärkere Integration der Kapitalmärkte (Capital Markets Union, CMU), ist ein weiteres wichtiges Anliegen der »New Hanseatic League«. Die Initiative zur Schaffung einer Kapitalmarktunion ging 2015 von der Europäischen Kommission aus. Mit der CMU soll dem Mangel an diversifizierten Kapitalquellen im Finanzsektor begegnet werden, der zu einer übermäßigen Abhängigkeit der Investitionen vom Bankensektor führt. Der Brexit wird es schwieriger machen, das Projekt der Kapitalmarktunion umzusetzen, da der Hauptförderer dieses Vorhabens, Großbritannien, das zugleich über den am weitesten entwickelten Finanzmarkt in der EU verfügt, fehlen wird. In der gemeinsamen Erklärung vom Juli 2018 bekennen sich die acht Mitglieder der »New Hanseatic League« dazu, die Verwirklichung der Kapitalmarktunion anzustreben. Am 2. November legten die Finanzminister des neuen Kooperationsbündnisses, dem nach der Aufnahme der Tschechischen Republik und der Slowakei inzwischen zehn Staaten angehören, eine Erklärung zu den Reformen des ESM vor. Darin bekräftigen sie die Bedeutung einer ESM-Reform für die ganze EU und betonen die Notwendigkeit, die Bankenunion für die Nicht-Euro-Länder offenzuhalten.

Die »Hanseatische Gruppe« ist ein Beispiel für die erfolgreiche Vertretung gemeinsamer Anliegen der Euro-ins und Euro‑outs in der Frage der Eurozonen-Reformen. Dass nur zwei Visegrád-Staaten an der Kooperation teilnehmen, lässt Zweifel an der Fähigkeit Polens, der Slowakei, der Tschechischen Republik und Ungarns aufkommen, ihre Ziele im Bereich der Reformen des Euro-Währungsgebiets im Verbund zu verfolgen. Die Visegrád-Gruppe (V4) konnte ihre Interessen bei den Verhandlungen über den Mehrjährigen Finanzrahmen recht gut verteidigen. In der Diskussion über die Wirtschafts- und Währungsunion tritt sie jedoch nicht geschlossen auf, obwohl die verstärkte Integration des Euroraums zu einer Fragmentierung des Binnenmarkts führen kann. Die Reformen der Eurozone sind bei den Treffen der V4 nur ein Randthema. Die Koalitionsfähigkeiten anderer Nicht-Euro-Staaten wie Bulgarien, Rumänien und Kroatien sind wegen deren geringer Anteile an der EU-27-Bevölkerung und wirtschaftlicher Schwäche zu vernachlässigen.

Von Euro-outs zu Euro-ins?

Mit dem Ausscheiden Großbritanniens aus der EU stellt sich die Frage, inwiefern sich die Post-Brexit-Machtverhältnisse in der Union und die weitere Integration des Euroraums auf die Neigung der Nicht-Euro-Staaten auswirken könnten, die gemeinsame Währung zu übernehmen. Zunächst ist dabei zu prüfen, ob der Brexit die Ausgestaltung der Eurozone beeinflussen und deren Erweiterung beschleunigen wird.

Während der Euro-Krise hat die britische Regierung mit ihren Positionen an vielen Stellen das Krisenmanagement erschwert. Zwar gewährte sie Irland im Jahr 2011 ein bilaterales Darlehen. Die weitere Verwendung des EFSM, der den EU-Haushalt als Sicherheit für Rettungsaktionen benutzte, lehnte sie aber ab. Auch sperrte sich London gegen die Verabschiedung des Europäischen Fiskalpakts, der deshalb außerhalb des EU-Rechtsrahmens abgeschlossen wurde. Der Austritt Großbritanniens aus der EU wird die Umsetzung von Reformen der Eurozone jedoch nicht erleichtern, denn die Interessengegensätze unter den EU-19 bleiben enorm.

Der Brexit könnte es allerdings für Mitglieder des Euroraums einfacher machen, Instrumente, die eigentlich für die gesamte EU konzipiert sind, exklusiv zu nutzen. Der Ausstieg des größten Nicht-Euro-Staates und eines der größten Nettozahler zum EU‑Haushalt aus der Union wird es den EU-19 ermöglichen, einige Haushaltslinien für alleinige Zwecke zu verwenden. Nach dem Brexit werden unter den Euro-outs nur noch Schweden und Dänemark Nettozahler in der Union sein. Außerdem wird sich mit dem Wegfall des Vereinigten Königreichs eine statistische Reichtumsverschiebung innerhalb der EU vollziehen. Die in den letzten Erweiterungsrunden aufgenommenen EU-Mitgliedstaaten werden statistisch reicher sein, was dazu führen könnte, dass sie geringeren Finanzflüssen aus dem EU-Haushalt und insbesondere aus dem Kohäsionsfonds entgegensehen. Dies wiederum könnte die Umlenkung von Transfers aus dem EU-Haushalt zugunsten der südlichen Eurozonen-Mitglieder vereinfachen.

Andere große Reformvorhaben in der Eurozone betreffen die Bankenunion und die Erweiterung der Aufgaben des ESM. Diese Projekte sind wichtig für die Stabilisierung der Eurozone und die Erhöhung ihrer Resilienz gegenüber Krisen. Anders als die Nicht-Euro-Staaten befürchten, bergen sie auch nicht die Gefahr der Herausbildung eines Kerneuropas. Die Bankenunion wurde schon 2012 beschlossen. Zwar richten sich die mit ihr verknüpften Maßnahmen in erster Linie an die Euro-Staaten, für die die Mitgliedschaft verpflichtend ist, aber die Teilnahme an dem Einheitlichen Aufsichtsmechanismus der Bankenunion ist auch den Nicht-Euro-Staaten möglich. Die SSM-Mitglieder außerhalb der Eurozone haben jedoch keinen Zugang zu Mitteln der Europäischen Zentralbank (EZB) und des ESM. Der Einfluss eines Euro-out-Staates auf den Entscheidungsfindungsprozess in der Bankenunion ist ebenfalls sehr begrenzt. Daher wird das Verhältnis der meisten EU-Staaten außerhalb der Eurozone gegenüber der Bankenunion eher abwartend und distanziert sein. Auf der anderen Seite sind die EZB und einige Mitglieder der Eurozone nach der Aufdeckung der Korruptionsskandale in der slowenischen und der lettischen Zentralbank sehr zurückhaltend, was die Aufnahme neuer Mitgliedstaaten betrifft, die über schwache nationale Institutionen verfügen.

Der jüngst bekanntgewordene Fall massiver Geldwäsche bei der Danske Bank zeigt, dass die Bankenaufsicht nicht nur im Euroraum, sondern im gesamten Binnenmarkt verstärkt und zentralisiert werden muss. Dies könnte dazu führen, dass sich der Druck auf Kopenhagen erhöht, dem SSM beizutreten. Aus den gleichen Gründen sollte auch Schweden, dessen Bankensektor in den baltischen Staaten dominiert, ermutigt werden, sich dem SSM anzuschließen.

Obwohl alle EU-Staaten, mit Ausnahme Dänemarks und Großbritanniens, rechtlich verpflichtet sind, an der Währungsunion teilzunehmen, ist diese Verpflichtung nicht mit einer präzisen zeitlichen Vorgabe verknüpft. Auch wurde sie politisch bisher nicht durchgesetzt. Die wahrscheinlichsten Kandidaten für die Übernahme des Euro sind die drei ärmsten EU-Länder: Rumänien, Bulgarien und Kroatien. Theoretisch erfüllt Bulgarien derzeit fast alle Konvergenzkriterien, aber die strukturellen Probleme des Landes, Korruption und schwache Institutionen erschweren Sofia den Weg zur Mitgliedschaft. Dringenden Bedarf an Maßnahmen zur Verbesserung des institutionellen Umfelds und der wirtschaftlichen Rahmenbedingungen gibt es auch in Rumänien und Kroatien. Die schwierigste wirtschaftliche Lage herrscht derzeit in Kroatien, das mit übermäßigen makroökonomischen Ungleichgewichten kämpft und mit einer hohen Staatsverschuldung im Verhältnis zum BIP konfrontiert ist (78% im Jahr 2017). Private und öffentliche Schulden, die überwiegend auf Fremdwährungen lauten, bleiben eine Quelle der Anfälligkeit für die kroatische Wirtschaft.

Ein wichtiger Faktor bei der Übernahme des Euro ist die öffentliche Unterstützung für die Gemeinschaftswährung. Den Eurobarometer-Umfragen vom Mai 2018 zufolge befürwortet eine Mehrheit der Befragten in Rumänien (69%), Ungarn (59%) und Bulgarien (51%) die Einführung des Euro. In Polen sind 48 Prozent und in Kroatien 47 Prozent dafür. Die niedrigste Bereitschaft für eine Übernahme des Euro gibt es in Schweden (40%) und in der Tschechischen Republik (33%). Diese Stimmungen beeinflussen die politischen Strategien der Euro-outs. In Polen, Tschechien und Ungarn ist die nationale Währung ein Symbol der staatlichen Unabhängigkeit. Deshalb ist der Beitritt zur Eurozone für Prag und Warschau unwahrscheinlich. Budapest hingegen hält sich die Euro-Mitgliedschaft offen.

Ausblick: Konsequenzen und Empfehlungen

Bis heute hat das Wissen um den nahen Brexit die währungspolitischen Pläne der Euro-outs nicht wesentlich verändert. Jedoch werden die neuen Realitäten in der EU nach dem Brexit diese Staaten wahrscheinlich zu einer Revision ihrer Kosten- und Nutzenberechnungen in Bezug auf den Euro-Beitritt bewegen oder zumindest zu einer engeren Verbindung mit dem Euroraum. Schon jetzt wächst bei allen Euro-outs die Sorge, nach dem Austritt Großbritanniens an Einfluss auf die EU-Beschlussfassung zu verlieren. Diese Befürchtung ist nicht nur auf das Fehlen einer effektiven Sperrminorität zurückzuführen, sondern auch auf die Unfähigkeit der von unterschiedlichen Interessen geleiteten Nicht-Euro-Staaten, in der EU als kohärente Gruppe aufzutreten. Vom Risiko der Marginalisierung sind die Euro-outs nicht im gleichen Maße betroffen: Schweden, Dänemark und Tschechien sind durch ihren Zusammenschluss in der »New Hanseatic League« in der Lage, ihre Interessen stärker zu artikulieren. Auf der anderen Seite steht ein Land wie Polen, dessen Isolation in der EU-Politik meist auf innenpolitische Entwicklungen zurückzuführen ist und sich durch den Brexit weiter vertiefen dürfte.

Der erste Test für das politische Gewicht der Euro-outs wird die Verteilung der Posten in den wichtigsten EU-Institutionen nach den Europäischen Parlamentswahlen im Mai 2019 sein. Zu diesen bedeutenden Funktionen zählen das Amt des Präsidenten des Europäischen Rates und Euro-Gipfels, bestimmte Portfolios in der Europäischen Kommission und Posten für Kabinettsmitglieder. Die Berufung einiger Kandidaten aus Euro-Staaten wie der Slowakei, Slowenien oder den baltischen Staaten auf EU‑Schlüsselpositionen könnte die Botschaft vermitteln, dass sich das politische und finanzielle Risiko des Beitritts zum Euro auszahlt. Das Haupthindernis bei der Umsetzung einer solchen Personalpolitik ist jedoch die relativ kleine Anzahl an erfahrenen Politikern in den neuen Mitgliedstaaten, die für diese Ämter geeignet wären.

Der Austritt Großbritanniens aus der EU könnte dazu genutzt werden, unter den Nicht-Euro-Staaten eine neue Dynamik in Bezug auf eine Übernahme des Euro zu entfachen. Dies könnte die betreffenden Staaten dazu bewegen, ihre Verbindungen zum Euro-Währungsgebiet durch die Beteiligung am SSM zu festigen. Sowohl Berlin als auch Brüssel sollten eine solche Dynamik vorantreiben. Eine großzügigere finanzielle Unterstützung jener Länder, die vor der Einführung des Euro stehen, würde die institutionelle Konvergenz der Euro-outs mit der EU‑19 stärken. Unbedingt weiter gefördert werden sollte die Schaffung einer Konvergenzfazilität innerhalb des mehrjährigen Finanzrahmens 2021–2027, ein Instrument, das von der Kommission vorgeschlagen wurde, um Mitgliedstaaten, die den Euro einführen wollen, gezielt zu unterstützen. Diese Fazilität muss eine erhebliche Höhe haben, damit in den wahrscheinlichsten Euro-Kandidatenländern (Bulgarien, Rumänien, Kroatien) enorme strukturelle Herausforderungen angegangen werden können. Es ist fraglich, ob die 2,16 Milliarden Euro, die momentan für den 7 Jahre geltenden Finanzrahmen vorgeschlagen wurden, ausreichen werden, um strukturelle Veränderungen zu erzwingen und als Anreiz zu wirken.

Daneben sollte die Europäische Kommission auch die Vorteile der Mitgliedschaft in der Eurozone im Vergleich zu den Risiken stärker artikulieren. Die Zugehörigkeit zum Euroraum könnte die Finanzstabilität erhöhen, die Finanzierungskosten senken und den Zugang zu EZB- und ESM-Einrichtungen ermöglichen. Eine vollständige Teilnahme am SSM wäre insbesondere für jene Euro-outs von Vorteil, deren Bankensektor von ausländischen Investoren dominiert wird (Kroatien, Rumänien und Tschechische Republik).

Das deutsch-französische Tandem könnte wegen des Machtgewinns, den Berlin und Paris verzeichnen werden, gestärkt aus dem Brexit hervorgehen. Zweifel sind jedoch angebracht, ob beide Länder diese potentiell einflussreichere Position vor dem Hintergrund wachsender innenpolitischer Herausforderungen und des laufenden Reformprozesses in der Eurozone effektiv werden nutzen können.

Die Angst der Euro-outs, an den Rand gedrängt zu werden, könnte neue Integrationsprojekte im Euroraum gefährden. Wahrscheinlich wird die Gruppe der zehn nördlichen EU-Staaten deutsch-französische Vorschläge im Bereich der fiskalischen Integration nur widerstrebend unterstützen. Bei solchen Vertiefungsinitiativen muss darauf geachtet werden, dass sie kleinere EU-Mitgliedstaaten nicht ausschließen. Daher sollte Deutschland seine politischen Kontakte zu den Staaten dieser Gruppe intensivieren, insbesondere zu Dänemark und Schweden, und diese Länder ermutigen, sich durch die Teilnahme am SSM auf eine stärkere Verbindung mit der wirtschaftspolitischen Steuerung des Euroraums einzulassen.

Die Erweiterung der Währungsunion liegt im deutschen und im EU-Interesse. Sowohl die Probleme, die mit der Dualität der wirtschaftspolitischen Steuerung in der EU verknüpft sind, als auch das Risiko einer Fragmentierung des Binnenmarkts, mit dem die weitere Ausgestaltung der Bankenunion behaftet ist, könnten dadurch verringert werden. Die wichtigste Voraussetzung für weitere Beitritte zum Euro ist jedoch zunächst die dauerhafte Stabilisierung der Eurozone selbst. Die jüngsten Entwicklungen im Konflikt zwischen Rom und Brüssel bieten indes derzeit keine günstigen Bedingungen für eine Diskussion über die Reformen und die Erweiterung des Euroraums (siehe SWP-Aktuell 52/2018).

Dr. Paweł Tokarski ist Wissenschaftler in der Forschungsgruppe EU / Europa.

Serafina Funk arbeitete als Praktikantin in der Forschungsgruppe EU / Europa.

Derzeit ist sie Stipendiatin bei der französischen Nationalversammlung.

© Stiftung Wissenschaft und Politik, 2018

Alle Rechte vorbehalten

Das Aktuell gibt die Auffassung der Autoren wieder.

SWP-Aktuells werden intern einem Begutachtungsverfahren, einem Faktencheck und einem Lektorat unterzogen. Weitere Informationen zur Qualitätssicherung der SWP finden Sie auf der SWP-Website unter https://www. swp-berlin.org/ueber-uns/ qualitaetssicherung/

SWP

Stiftung Wissenschaft und Politik

Deutsches Institut für Internationale Politik und Sicherheit

Ludwigkirchplatz 3–4

10719 Berlin

Telefon +49 30 880 07-0

Fax +49 30 880 07-100

www.swp-berlin.org

swp@swp-berlin.org

ISSN 1611-6364